Não adianta, não temos como fugir do “leão” nem mesmo na hora de fazermos o nosso pé de meia. Entre tantas outras coisas que nós devemos saber na hora de fazermos uma previdência uma das principais delas é o regime de tributação. A boa notícia é que nós podemos escolher qual desses regimes vai nos atender melhor.

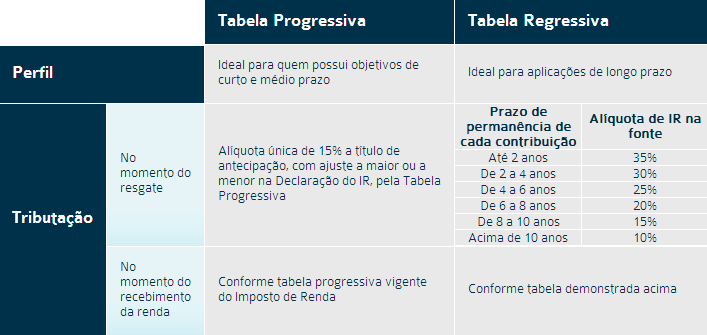

Depois de entendermos como funciona a previdência privada e escolhermos entre os planos PGBL ou VGBL, também temos que decidir como queremos ser tributados no momento do resgate das contribuições. Nesse momento temos duas opções, que são a Tabela Progressiva e a Tabela Regressiva.

Qual a diferença entre elas?

No regime progressivo, as alíquotas do Imposto de Renda (percentual de cobrança) vão variar conforme o valor que será resgatado. Essa tabela segue as mesmas alíquotas que são aplicadas no salário (que variam até 27,5%). Então, quanto maior for o valor do resgate, maior será o valor do imposto a ser pago.

Na Tabela Regressiva, as alíquotas dependem do tempo de acumulação das contribuições no Plano de Previdência, essa tabela foi criada em 2005 a fim de incentivar as aplicações de longo prazo. Funciona assim, quanto maior o período que o dinheiro ficar aplicado no plano, menos você vai pagar de IR, então a alíquota começa no valor máximo de 35% para investimentos que são mantidos por menos de 2 anos, a partir daí esse percentual começa a diminuir até atingir a alíquota de 10%, que será válida pra investimentos mantidos por 10 anos ou mais.

Veja o comparativo entre as duas tabelas:

Como essas tabelas funcionam na Declaração de IR?

No caso da Tabela Progressiva, a tributação do IR sobre os resgates será de 15% na fonte independente do valor requerido, por conta disso existe a possibilidade de compensar o valor do resgate na Declaração de Ajuste Anual conforme a tabela de desconto progressivo do IR, pois os resgates são adicionados aos valores das rendas recebidas. Mas é importante ressaltar que, caso o valor recebido seja tributado pela alíquota de 27,5%, essa diferença deverá ser compensada justamente no momento da Declaração de Ajuste Anual.

No caso dos benefícios recebidos em forma de renda, a tributação ocorrerá de acordo com a tabela mensal vigente e posteriormente devem ser lançados na Declaração de Ajuste Anual.

Na tabela Regressiva não é possível realizar a compensação do valor do resgate na declaração do IR, pois o desconto do IR é definitivo, ou seja, ocorre no recebimento da renda (fonte), e não pode ser compensado na declaração anual.

Qual tabela devo escolher?

A escolha do regime de tributação é uma escolha muito importante e que deve ser tomada com prudência, pois não é possível alterá-lo após a emissão do plano. Essa escolha em princípio não é tão difícil de ser feita, mas você terá que saber o que pretende fazer no futuro.

Caso você pretenda efetuar resgates pequenos ou tem pouco tempo até o início desses resgates (antes dos primeiros 6 anos), a melhor opção é a Tabela Progressiva. Agora, se os valores a que serão resgatados forem superiores ao limite da isenção e ao período de 6 anos, a Tabela Regressiva se torna mais vantajosa. A vantagem da Tabela Regressiva reside exatamente no período da aplicação, então se você pensa em resgatar as suas aplicações a longo prazo, o regime regressivo será o mais indicado pra você.

As Tabelas Progressiva e Regressiva podem ser aplicadas tanto no plano PGBL como no VGBL, o que permite que, mesmo tendo que declarar impostos sobre os Planos de Previdência, nós tenhamos a opção de adequar esses Planos e tributações às nossas necessidades e planejamentos.